中央连续两次出台限塑禁塑有关政策,24个省份也陆续发布了当地的“禁塑令”,可降解塑料的风口再起。

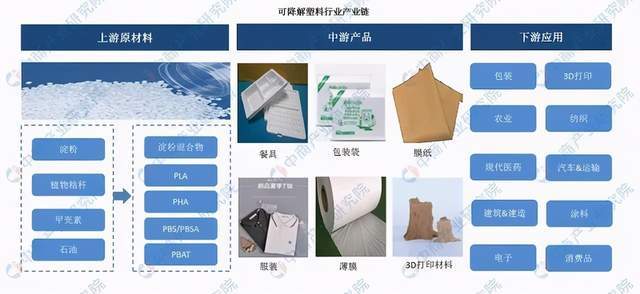

可降解塑料上游原材料最重要的包含PLA(聚乳酸)、PHA(聚羟基烷酸酯)、PGA、PBS(聚丁二酸丁二醇酯)、PBAT(聚己二酸/对苯二甲酸丁二酯)、PCL(聚己内酯)等。

可降解塑料中游产品最重要的包含餐具、薄膜、膜纸、快递袋、服装、塑料胶带、3D打印材料等。

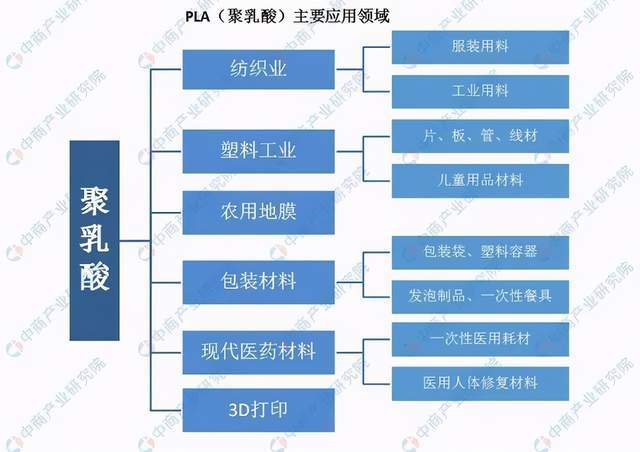

PLA:是最常见的可降解塑料之一,是以乳酸为主要的组成原材料聚合得到的聚合物。PLA生产的全部过程无污染,而且产品能生物降解,使用后的PLA能够最终靠堆肥,在温度高于55°C或富氧和微生物作用下降解为二氧化碳和水,实现在自然界中的物质循环,不会对环境产生影响。

PLA还具有可靠的生物安全性、生物可降解性、良好的力学性能和易加工性,大范围的使用在包装、纺织行业、农用地膜和生物医用高分子等行业。

可降解塑料原材料为聚乳酸,由于企业看好禁塑令下的替代需求,近几年,聚乳酸相关企业大增。据企查查多个方面数据显示,过去十年聚乳酸相关企业年均新增55家。其中,2015年达到80家的高峰值,随后几年基本呈现年年在下降趋势,2019年新增40家,同比下降34.4%。

聚乳酸的生产在我国目前仍属起步阶段,已建并投产的生产线不多,且多数规模较小。其中,聚乳酸生产规模较大的企业为浙江海正生物材料股份有限公司,目前拥有每年1.5万吨的产能。

PBAT:属于热塑性可降解塑料,一般以脂肪族酸、丁二醇为原料,经石化途径或生物发酵途径生产,既有较好的延展性和断裂伸长率,也有较好的耐热性和冲击性能。由于PBAT的成膜性能好,易于吹膜,大范围的使用在一次性包装膜及农膜领域。

PBAT因其石油基材料成本更低,技术工程更成熟,投资强度更小。结合PBAT的性质、使用领域、生产所带来的成本,未来有望成为最大的可降解塑料品类。

2000年前海外慢慢的开始PBAT工业化生产,而国内落后并不多,中科院理化技术所、中科院化学所、清华大学等等机构在2000年左右也都投入到PBAT工业化的研究之中。随着中科院理化技术所率先突破,2010年左右国内自主技术的PBAT工业化装置也开始涌现。

随着使用国内自主技术的装置不断增多,国内PBAT生产技术至少不会受制于人,甚至达到领先水平。截止目前,国内PBAT产能已达到23.5万吨,超越了海外产能总和,而且在建和规划中的项目也几乎都在国内,产能上我国未来也将持续保持优势地位。

PHA:PHAs类可降解塑料有聚羟基脂肪酸酯(PHA)、聚3-羟基丁酸酯(PHB)、3-羟基丁酸酯和3-羟基戊酸酯的共聚物(PHBV)以及3-羟基丁酸酯和3-羟基己酸酯的共聚物(PHBH)。

PHAs类可降解塑料是细菌在生长条件不平衡时的产物。PHA可用于一次性用品、医疗器械手术服、包装袋和堆肥袋、医用缝线、修复装置、绷带、骨科针、防粘连膜及支架等领域。

③推动扩大产业规模,拉升上游原材料需求,促进原材料行业规模扩大从而使原材料价格下降。

PLA、PBAT、PHA是可降解材料未来的主要发展趋势。在包装、纺织和农膜领域中,PLA和PBS消费量最大;

相比PLA和PBAT而言,PHA的降解条件是最温和的。但由于PHA生产所带来的成本高昂,价格超过了其他大部分可降解塑料,故在可降解塑料市场中占有率仅为2%,暂时大多数都用在医疗器械等高的附加价值领域。

随着成本的逐步降低以及高的附加价值应用的开发,将成为一种成本可被市场接受的多应用领域生物材料。

成本低、使用起来更便捷、容易加工制造、质轻、物理化学性质稳定,塑料曾经被认为是人类有史以来创造出的“最成功”的材料之一。

因为这些“优势”,又导致塑料在人类生活中的需求和产量都非常惊人,其中大多数还都是作为常规使用的寿命极短的一次性用品。使用量巨大,而又到处乱丢,塑料垃圾因此大量产生,以致如何治理,现在已是全球性难题。

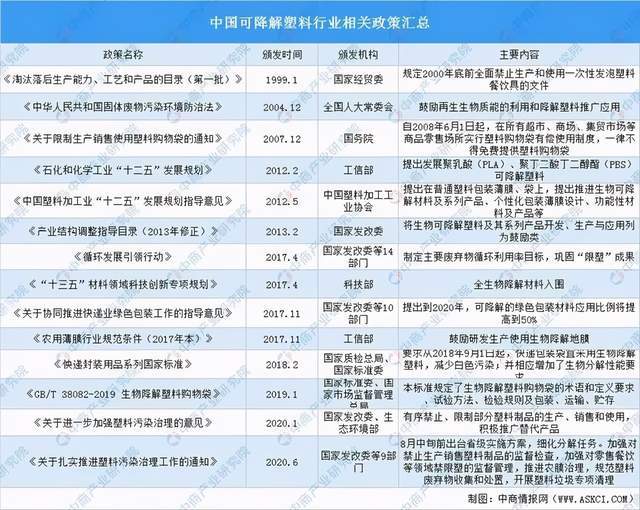

近几年,国家出台限塑禁塑政策,从生产源头上入手强化监管,同时积极推广可降解塑料。

1991年1月,国家经贸委发布《淘汰落后生产能力、工艺和产品的目录(第一批)》,为我国第一个限制塑料制品使用的政策。

2007年12月,国务院办公厅发布《关于限制生产销售使用塑料购物袋的通知》,标志着我国“限塑令”正式出台。

2020年1月,国家发改委、生态环境部发布《关于逐步加强塑料污染治理的意见》,要求在2025年,完善塑料制品生产、流通、消费和回收处置等环节的管理制度,对不可降解塑料逐渐禁止、限制使用。

为保证限塑令中2020年目标如期完成,同年6月,国家发改委等9部门联合发布《关于扎实推进塑料污染治理工作的通知》,以推进禁塑令的顺利实施。

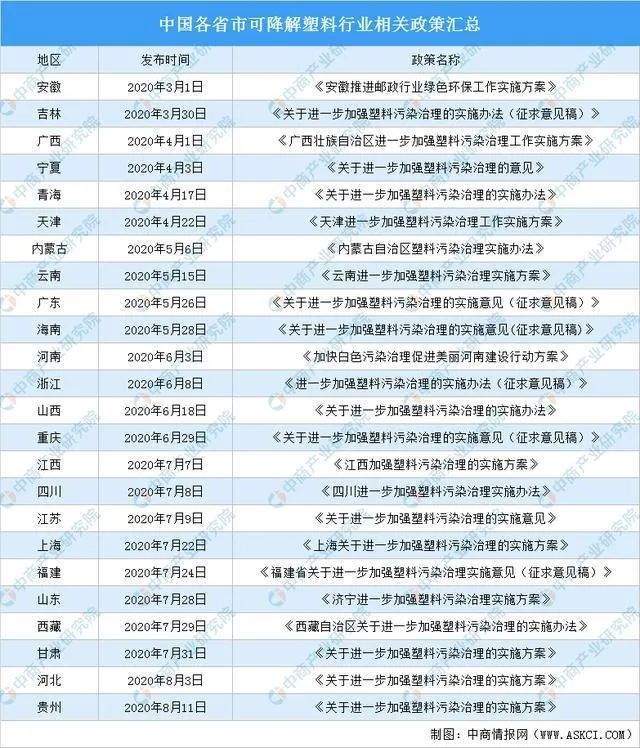

2020年1月,我国“禁塑令”出台后,省级“禁塑”政策出台明显加快,据不完全统计,目前24个省份也陆续发布了当地的“禁塑令”。各省的禁塑节奏类似,均为2020年在几个主要城市试点,2022年推广全省,2025年达成全省禁塑的目标。根据中央及地方政策内容,未来2-5年内,禁塑政策即将在全国大范围铺开,可降解塑料行业有望实现高速发展。

从下游应用来看,可降解塑料的应用场景范围逐步扩大,包括包装、农业、纺织、现代医药、3D打印等。其中最重要的三大应用领域主要是包装、农业和现代医药。

塑料包装凭借重量轻、耐用性好、可塑性强、价格较低等优势已成为包装产业中的生力军。根据GrandViewResearch研究显示,2017年全球塑料包装市场规模为1979.8亿美元,预计到2025年市场规模将达2696.5亿美元;2017年中国塑料包装市场规模为496.4亿美元,预计到2025年市场规模将逼近700亿美元。

第三梯队为行业中坚力量,主要为南方包装、普拉斯包装、宏裕包材、海顺新材等大中型企业,此梯队公司数最多,也更有可能出现新的龙头企业。

随着网络技术的不断渗透,餐饮服务领域传统商家积极转型,外卖品类不断拓展、品质不断的提高,配送服务持续优化,消费者体验慢慢的变好,在线外卖市场发展迅速,成为餐饮业中逐渐重要的新业态。

外卖行业蒸蒸日上,外卖用户规模持续增加。据中国互联网络信息中心(CNNIC)发布第45次《中国互联网络发展状况统计报告》(以下简称:《报告》)。

据《报告》多个方面数据显示:截至2020年3月,我国网上外卖用户规模达3.98亿,占网民整体的44.0%;手机网上外卖用户规模达3.97亿,占手机网民的44.2%。

在我国庞大网民基础的上,外卖行业得到快速的发展,根据美团研究院和中国饭店协会联合发布的《中国外卖产业调查研究报告》显示,2018年我国外卖交易额4613亿元,2019年外卖规模预计将达6035亿元,增幅将高达30.8%。

外卖订单量达到109.6亿单,同比增幅97%,对外卖餐盒的需求量也高速增长。

外卖用户规模扩大订单大增,每天产生了大量废弃餐具,给环境大量巨大压力。《相关塑料制品禁限管理细化标准》(2020年版)要求,包括餐饮打包外卖服务在内的多种不可降解塑料袋,将从今年年底开始禁限。当前,国家限塑禁塑,可降解塑料餐具产品替代外卖一次性餐具市场空间大。

据国家邮政局,2015年全年快递服务企业业务量完成206.7亿件,2019年我国快递业务增长635.20件,纸质包装快递占比约为58.6%,塑料包装快递占比约为41.1%。其中塑料类包装材料中,普通塑料袋薄膜质量占比达62.90%。

2020年上半年,全国快递服务企业业务量累计完成338.8亿件,同比增长22.1%;中商产业研究院预测,2020年中国快递业务增长量预计达到732.65件。

根据《关于逐步加强塑料污染治理的意见》规划,到2025年底,全国范围邮政快递网点禁止使用不可降解的塑料包装袋、塑料胶带、一次性塑料编织袋等。限塑令将刺激快递领域可降解塑料包装需求。

地膜在各个种植领域都有较为广泛使用,应用于花卉的储藏、蔬菜、园艺、水果、粮食作物等。中国的地膜使用主要是新疆、山东、河北、甘肃等大省,随着地膜的推广以及普及,近年来各地的地膜使用量都在不断增加。

2018年,我国农用塑料薄膜使用量达到246.5万吨,虽然同比下降2.5%,但是绝对使用量连续多年在240万吨以上。

2019年我国农业部发布《关于快速推进农用地膜污染防治的意见》,要求到2020年建立工作机制,明确主体责任,回收体系基本建立,农膜回收率达到80%以上,全国地膜覆盖面积基本实现零增长。到2025年,农膜基本实现全回收,全国地膜残留量实现负增长,农田白色污染得到一定效果防控。

传统农用塑料地膜材料主要以聚乙烯(PE)薄膜为主,但PE膜在自然环境条件下难以降解,加之缺乏有效的治理措施,废旧地膜在农田土壤中逐年增多,污染持续加剧。主要危害表现在残膜阻碍土壤水分的渗透,降低土壤通透性;残膜与根系非间接接触,阻碍根系伸展,影响作物生长,引起作物减产。

可降解膜可从源头上治理农膜污染,是今后的主导发展趋势,可降解塑料在地膜领域也有望迎来突破性的进展。

可降解塑料可应用于现代医药材料,主要体现为一次性医药耗材和医用人体修复材料。

医用耗材,是指在临床诊断和护理、科研检测等过程中使用的医用卫生材料,其品种型号繁多,应用广泛,是医院等终端医疗机构开展日常医疗、护理工作的重要物质基础。

医械汇发布的《中国医疗器械蓝皮书(2019版)》显示,高值医用耗材市场将保持持续增长,但受集中采购、进口替代等因素影响,增速将逐年趋缓,2018年高值医用耗材市场规模约为1046亿元。

相比高值医用耗材,低值医用耗材因应用广泛,同时受益于我国人民生活水平的提高和医疗需求的增长,将继续保持快速地增长,2018年低值医用耗材市场规模为641亿元,同比增长19.81%。

近几年,国家医疗卫生的持续投入、居民支付能力提升以及人口老龄化趋势加剧,有力的推动了医疗耗材行业的发展。此外,随着统一城镇和乡村居民基本医疗保险体系工作的逐步推进,医疗保障体系的覆盖范围和保障水平将稳步提高,从而带动对医疗服务的需求,进一步释放医用耗材产品需求的增长潜力。预计2020年低值医用耗材市场规模突破900亿元。

我国医用耗材行业经过多年的发展,基本形成了充分竞争市场,随着贸易全球化的深入,国外医用耗材产品全面参与国内市场之间的竞争,市场化程度不断加深,竞争主体数量不断增加。

相比国际市场,国内公司数众多、单个企业规模偏小、技术水平偏弱、产品竞争趋同质化,市场集中度较低。但近年来随着我们国家企业自主创新意识不断的提高,技术水准不断提高,以及政府对医用耗材行业的政策扶持,国内医用耗材市场逐步健康发展,涌现出一批技术领先的有突出贡献的公司。返回搜狐,查看更加多